저는 1배수의 개별주, ETF를 매수하고 있기에 3배 레버리지, 특히 인버스는 트레이딩을 하지 않습니다. 다만 관심종목에 추가하고 있습니다. DRV는 TQQQ, SQQQ, SOXL, SOXS 등과 함께 제가 관심 종목에 추가한 ETF입니다. 관심 종목에 추가하고 지켜보는 입장에서 TQQQ, SOXL도 마찬가지이지만 미국 부동산 숏인 DRV는 미국 내수 경기, 금리와 같은 요소에 크게 움직인다는 느낌을 받습니다. 이번 포스팅에서는 미국 부동산의 3배 숏 ETF인 DRV를 알아보겠습니다.

미국 부동산 3배 인버스 ETF, DRV

1. 3배 레버리지 명가 디렉시온의 ETF

ETF의 운용사는 미국 반도체 3배 SOXL, SOXS 그리고 TECL, YANG 등을 운용하는 디렉시온입니다. DRV는 2009년에 상장된 이후 상장폐지되지 않고 운용 중입니다. 많은 2배, 3배 레버리지와 마찬가지로 운용보수는 0.95%로 높은 편입니다. 다만 DRV를 투자의 개념으로 오래 보유하는 분들은 없으리라 생각되기에 큰 변동성을 노린다면 운용보수는 중요하지 않을 수도 있습니다. 3배 레버리지 ETF (특히 인버스), 그리고 주가 하락이 급격한 개별 종목들은 주식 병합(영어로 Reverse Stock Split)이라는 것을 합니다. DRV는 현재까지 5번의 주식 병합을 했습니다.

주식의 거래량은 100만 건이 채 되지 않습니다. 사고팔고 스캘핑을 주로 하시는 분들에게는 감점 포인트라고 생각합니다. 프리장, 애프터장에서도 촘촘한 스프레드 속에서 빠른 체결을 통해 수익을 내려 한다면 제 때 거래가 되지 않을 가능성도 있어 보입니다. 물론 거래량이 완전 적은 편은 아니기에 매도하고 싶어도 못하는 수준의 거래량은 아닙니다.

2. DRV의 구성 종목

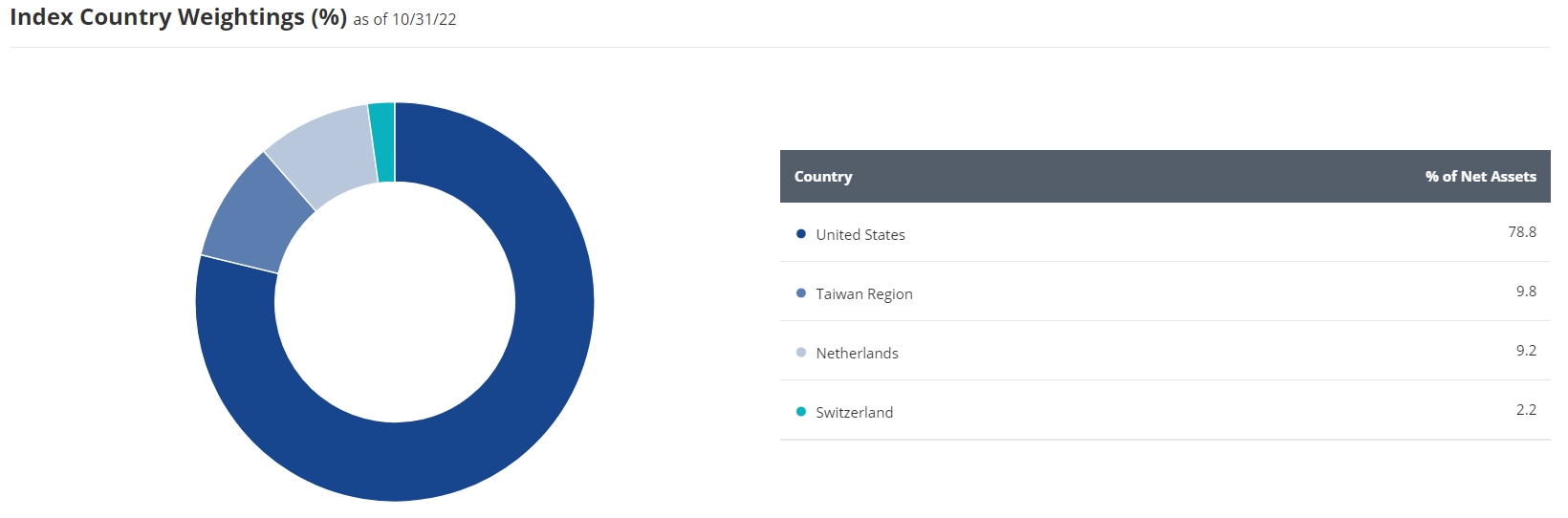

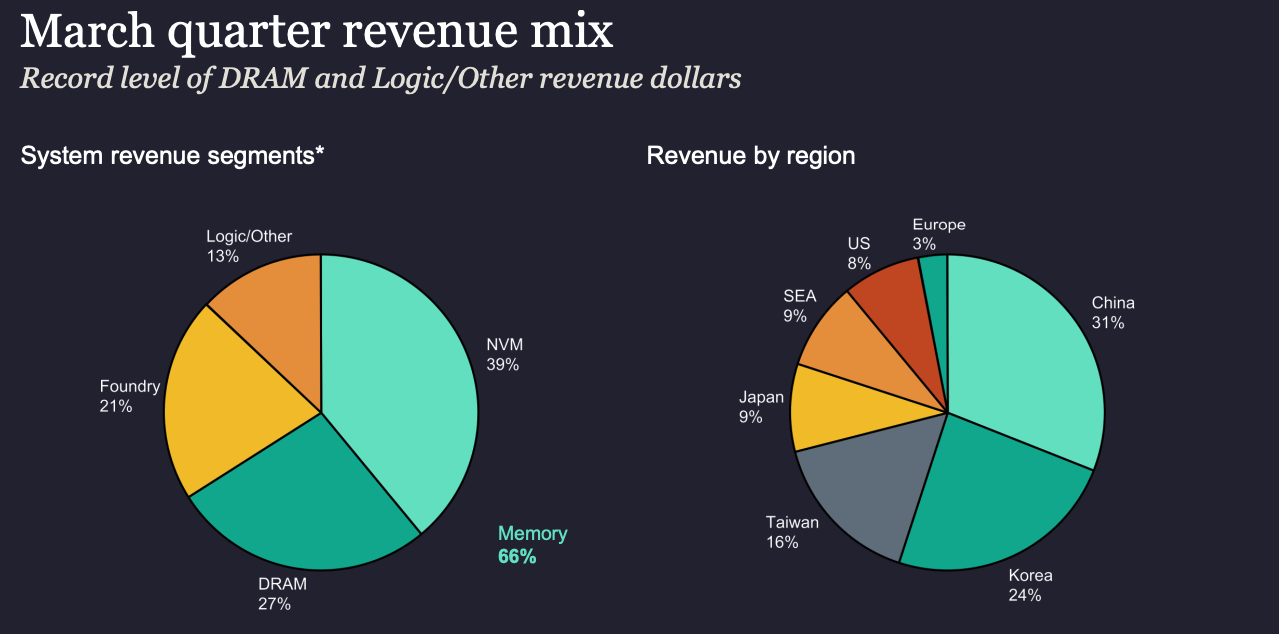

디렉시온의 공식 홈페이지에서 구성 종목을 조회하면 스왑이 섞인 정보가 노출되기 때문에 DRV가 추종하는 인덱스에 포함된 주식을 찾기가 쉽지 않습니다. 하지만 SOXL의 인덱스가 SOXX와 같고 TQQQ의 인덱스가 QQQ와 같은 것처럼 DRV 역시 1배수 상품으로 XLRE가 있기에 XLRE를 통해서 DRV가 추종하는 지수에 포함된 주식들을 쉽게 살펴볼 수 있습니다.

XLRE는 S&P500 ETF인 SPY를 운용하는 SSGA의 ETF입니다. ETF에 관심이 많으신 분들은 섹터 ETF라는 점에서, 티커의 앞 두글자가 XL이라는 것을 보고 ETF의 운용사를 짐작했을 수도 있습니다. (SSGA는 XLK, XLY, XLE, XLC 등 섹터 ETF를 보유 중) XLRE와 DRV의 추종 지수인 Real Estate Select Sector Index는 S&P500에 포함된 부동산 섹터를 추종하는 ETF 입니다.

위 이미지에서 알 수 있듯이 DRV와 XLRE의 인덱스에는 상위 10개 주식의 비중이 전체의 61%를 차지하고 있습니다. 프로 로직스, 아메리칸 타워, 에퀴닉스, 크라운 캐슬, 한국인들이 좋아하는 리얼티인컴이 역시 큰 비중으로 포함된 것이 눈에 띕니다. 총 구성 종목은 33개입니다. 구성 종목 내 시가총액이 가장 작은 FRT의 경우 시가총액이 11조원 규모로서 국내 리츠 대장주인 SK리츠, 롯데리츠, ESR켄달스퀘어리츠, 제이알글로벌리츠의 시가총액을 합친 것보다 큰 규모입니다.

3. 연중 주가 흐름

부동산 섹터는 미국 연준의 금리 인상에 가장 큰 주가 하락을 겪은 섹터입니다. 이로인해 부동산 3배 인버스인 DRV는 연중 플ㄹ러스 30%가 넘는 퍼포먼스를 보여줬습니다. 매크로 이슈, 거시적인 경제 흐름에 배팅을 잘하는 분들이라면 DRV가 트레이딩 종목으로 적합할 수 있다고 생각되지만 거래량이 낮다는 것이 단점이라고 생각합니다.

'종목 분석 > ETF' 카테고리의 다른 글

| 미국주식 [SPGP] 피터린치의 투자 철학이 담긴 ETF (0) | 2022.12.25 |

|---|---|

| 미국주식 ION, 리튬 이온 배터리 관련 ETF (0) | 2022.12.13 |

| 미국 반도체 ETF 4종 알아보기 (SOXX, SOXQ, SMH, XSD) (0) | 2022.11.26 |

| SCHD 국내버전 SOL 미국배당다우존스 알아보기 (0) | 2022.11.19 |

| 미국 나스닥 + 엔저 환투자를 동시에 노리는 일본 ETF (0) | 2022.10.31 |