미국주식 중에서 CWEB과 YINN은 대표적인 중국 2배, 3배 레버리지 레버리지 ETF입니다. TQQQ, SQQQ, SOXL과 마찬가지로 장투 목적 보다는 과매도되었다고 생각됐을 때 스윙 용도로 매수를 많이 합니다. CWEB의 경우 2배 레버리지이지만 CWEB이 추종하는 인덱스가 변동성이 심한 중국 인터넷 기업들로 구성되어 있기 때문에 2배 레버리지임에도 변동성은 3배 ETF처럼 움직이는 것으로 유명합니다. 오늘 소개할 중국 2배 레버리지 ETF인 CHAU는 CWEB과 마찬가지로 중국주식들로 구성된 ETF 입니다.

CHAU : 중국 CSI 300 2배 레버리지 ETF

1. CHAU 기초지수 분석

CSI 300을 기초지수로 삼는 ETF를 운용하는 자산운용사에서 투자자들에게 설명하는 내용을 종합하여 정리한 것입니다.

CHAU가 추종하는 인덱스는 CSI 300 Index 입니다. 한국에 코스피와 코스닥이 있고 미국에 뉴욕증권거래소, 나스닥이 존재하듯이 중국에는 크게 홍콩, 상하이, 선전에 주식 시장이 있습니다. CSI 300의 산출 기관인 China Securities Index Company는 이 3개의 증권거래소 중에서 홍콩증권거래소에 상장된 중국 기업들은 제외하고 상해거래소(SSE), 심천거래소(SZSE)에 상장된 기업들로 구성되어 있습니다.

그리고 그 상해와 심천의 두 거래소에 상장된 주식 중에서 시가총액, 유동성, 거래량, 재무현황, 3개월 이상 상장 여부 등 요소를 고려하여 총 300개의 A주식으로 구성됩니다. 여기서 A주식은 위안화로만 표시되며 중국의 외국인 투자 제한 때문에 중국 본토인들만 매수할 수 있는 주식입니다. 반면, B 주식은 미국 달러로 거래할 수 있어서 외국인 투자자들이 접근하기 쉽다는 특징이 있습니다.

2. 구성 종목, 섹터 알아보기

기초 지수 설명에서 소개하였듯이 CSI 300 지수이므로 CHAU는 300개의 주식들로 구성되어 있습니다. 그리고 홍콩에 상장된 주식은 포함되어 있지 않기 때문에 당연히 중국의 대표적인 우량주인 텐센트, 알리바바, 메이투안, 징동닷컴, 샤오미 등은 구성 종목에서 찾을 수 없습니다. CHAU를 알아보는 도중에 중국 ETF인데 알리바바, 텐센트가 없는 것에 궁금하셨던 분들에게 해답이 되길 바랍니다.

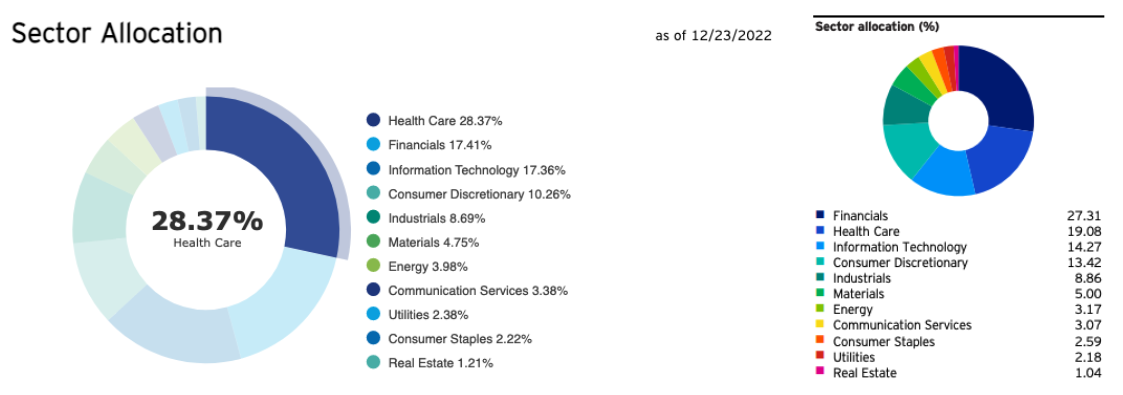

CHAU를 구성하는 종목이 300개가 넘고 구성 비중 20위권부터는 비중이 0%대로 줄어듭니다. 상위 비중을 차지하는 기업과 300개 기업의 산업군을 확인하는 것이 CHAU에 어떠한 기업들로 구성되어 있는 지 파악하기 쉽습니다. 미국 S&P500을 추종하는 SPY, VOO, IVV에서 500개 종목 중에서 상위 10개 종목(애플, 마이크로소프트, 구글, 테슬라 등) 비중이 25%인 것을 고려했을 때 CHAU의 상위 10개 종목의 비중은 특정 종목에 편중되어 있다고 보여지지는 않습니다.

비중 1위의 기업은 중국의 증류주인 백주(바이주)의 일종인 마오타이주를 생산하는 마오타이입니다. 300개 기업 중에서 시가총액도 가장 크며 비중도 당연히 가장 크기에 변동성에도 가장 큰 영향을 줍니다. 두 번째는 Contemporary Amperex Technology, 즉 CATL 입니다. 국내 2차전지 배터리 생산 기업인 LG엔솔의 경쟁 기업으로 유명합니다. 세 번째는 중국에서 보험업, 은행업, 자산운용, 의료 등 서비스를 제공하는 핑안 보험입니다. 그 아래로는 중국 광둥성에 본사를 두고 있는 초상은행, 태양광 사업을 하는 론지솔라 , 바이주 생산 기업인 우랑예 이빈, BYD(비야디) 등으로 구성되어 있습니다.

3. 거래량 및 수수료 정보

Expense Ratio, 수수료는 0.89%입니다. 씨웹과 동일한 수수료이며 3배 레버리지인 YINN의 0.95% 보다는 조금 낮은 수준입니다. 거래량은 3.7만 건입니다. CWEB이 35만 건인 것에 비해 상당히 저조한 거래량을 보여줍니다. 비정기적이고 비규칙적이지만 배당을 지급하고 는데요. 작년에는 0.15 달러를 지급였고 이 배당금을 기준으로 현재 배당수익률이 0.77%에 달합니다.

4. 투자 리스크

CWEB, YINN, YANG과 마찬가지로 CHAU 역시 중국 레버리지 ETF이기 때문에 구성 종목에 포함된 기업의 펀더멘탈 문제가 아닌 중국 및 국제관계로 인한 정치적인 리스크 때문에 주가의 변동성이 크다는 점이 최대 리스크라고 생각합니다. 어떤 분들에게는 이러한 요소가 스윙을 치기 좋다고 생각될 수도 있습니다.

5. 주가 흐름

미국 주식도 S&P500과 다우지수가 나스닥100 지수 대비 안정적이듯이 CHAU의 기초지수인 CSI 300도 CWEB의 기초지수보다 상대적으로 변동성이 적은 특징이 있습니다. 하지만 스윙 용도로 매수한다면 CHAU보다는 반등할 때 상승폭이 큰 CWEB이 적합하다고 생각합니다. 물론 하락할 때는 CHAU가 상대적으로 하락폭이 완만한 편입니다.

중국 우량주 3배 레버리지 YINN 특징 알아보기

미국 주식의 장점 중 하나는 전망 좋은 우량주도 있지만 ETF도 많고 미국 기업에 투자하는 ETF 외에도 세계 각국에 투자하는 ETF가 많다는 것입니다. 그중에서는 중국에 투자하는 ETF가 거래량도 많

adblo.tistory.com

'종목 분석 > ETF' 카테고리의 다른 글

| SCHD 보다 높은 수익률을 기록한 ETF 모아보기 (0) | 2023.01.04 |

|---|---|

| 미국주식 [SPGP] 피터린치의 투자 철학이 담긴 ETF (0) | 2022.12.25 |

| 미국주식 ION, 리튬 이온 배터리 관련 ETF (0) | 2022.12.13 |

| DRV, 변동성이 있는 미국 부동산 3배 레버리지 숏 ETF (0) | 2022.12.01 |

| 미국 반도체 ETF 4종 알아보기 (SOXX, SOXQ, SMH, XSD) (0) | 2022.11.26 |